Informe Mensual de mercado – Marzo 2024

Otro mes acaba de pasar y venimos a comentarte como se movió el mercado de criptoactivo, presentamos un informe de mercado que refleja el comportamiento del mismo durante marzo.

Los puntos más relevantes:

- En marzo, Bitcoin volvió a alcanzar un nuevo máximo histórico en anticipación al nuevo halving programado para mediados de abril.

- Impulsado otra vez por fuertes entradas netas en sus ETFs, Bitcoin tuvo su cierre mensual más alto jamás registrado, superando los $71,000.

- Bitcoin logró así una suba del 16.2%, muy en línea esta vez con la de nuestro Benchmark, que fue del 16%

Mercados

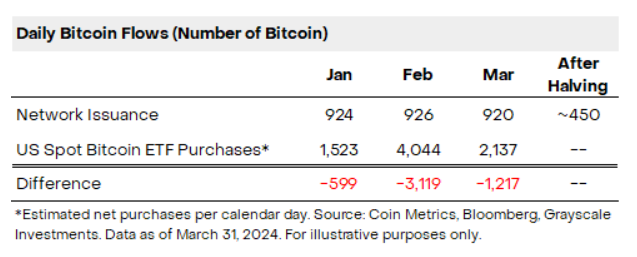

En marzo, Bitcoin volvió a alcanzar un nuevo máximo histórico en anticipación al nuevo halving programado para mediados de abril. Impulsado otra vez por fuertes entradas netas en sus ETFs, Bitcoin tuvo su cierre mensual más alto jamás registrado, superando los $71,000. Si bien este mes las entradas fueron menores a la del mes pasado, cabe destacar que las mismas siguen siendo muy superiores a la emisión de la red. En términos de Bitcoin, se estima que los ETFs solo en EE.UU. compraron alrededor de 2,100 monedas por día en marzo, en comparación con la emisión de la red de alrededor de 900 monedas por día. Después del evento de halving en abril, la emisión de la red caerá a alrededor de 450 monedas por día.

Es de esperar que el flujo de ETFs sumado al de otros inversores institucionales y sin estar presente el retail aún, haga que la demanda supere en varias veces la oferta de Bitcoin de cara al futuro. Creemos que esto continuará ejerciendo presión sobre el precio. Sin embargo, será importante también seguir de cerca el comportamiento de estos nuevos inversores, es decir, veremos si son flujos de alta convicción y de largo plazo o más bien enfocados en buscar retornos de corto plazo.

BITCOIN

Una de las preguntas más importantes que muchos inversores de cripto se hacen a solo dos semanas del halving es: ¿Dónde nos encontramos en el ciclo de mercado más amplio de Bitcoin? Y la respuesta corta en nuestra opinión es que nos encontramos en algún punto a mitad de camino dentro de este nuevo ciclo de precios. Para sostener nuestra opinión, mostramos a continuación una serie de indicadores que así lo indicarían.

Una de las mejores metodologías de valoración para Bitcoin es el MVRV Z-score, ya mencionado en anteriores ediciones. Éste compara el precio realizado de Bitcoin, o el costo base de la red en su conjunto, con el precio de negociación marginal actual de Bitcoin. Esto sirve como un proxy para la cantidad de ganancias/pérdidas no realizadas en las que el mercado se encuentra a cada momento. Durante los mercados bajistas, comprar por debajo de una lectura MVRV Z-score de uno históricamente ha sido un buen momento para asignar a BTC, ya que, por definición, en esa fase el mercado está en pérdidas en su conjunto. Inversamente, durante los mercados alcistas, distribuir durante lecturas altas de MVRV Z-score ha demostrado ser momentos prudentes para reducir las tenencias, ya que el mercado se encuentra en un alto estado de ganancias no realizadas y existe un fuerte incentivo para vender. Como podemos ver en la gráfica a continuación, la zona de rectángulo rosa es cuando en general se han marcado los máximos de ciclo. Con una lectura actual cercana a 2.5, este indicador muestra que faltaría aún recorrido para llegar a estos niveles.

Otra métrica a seguir son los flujos de monedas estables, que sirven como un proxy de la liquidez que entra en el mercado y del apetito general por participar en los mercados de cripto activos. Como vemos en la siguiente gráfica, luego de tocar un mínimo hacia fines de 2023, el suministro de monedas estables ha venido aumentando, ahora más de $20 mil millones desde sus mínimos, hasta más de $140 mil millones actualmente en circulación. A medida que esto continúa aumentando, demuestra que el capital sigue fluyendo hacia los mercados cripto. Esta medida indicaría que nos encontramos en una etapa temprana aún del ciclo de precios de Bitcoin, con mucho camino por delante por recorrer.

Para concluir, en este último gráfico vemos en forma comparativa los últimos tres ciclos de precio de Bitcoin en una escala de tiempo común. Sin considerar los rendimientos alcanzados en cada ciclo, solo observando la escala de tiempo, podemos ver en color magenta el nuevo ciclo comenzado en 2022. Como podemos ver, también obtenemos una imagen similar de encontrarnos en algún punto temprano a intermedio dentro del ciclo.

ALTCOINS

Tal como ha ocurrido en cada ciclo anterior, es Bitcoin quien se mueve primero. Es al principio de cada ciclo alcista o por lo menos en sus primeras etapas donde el cripto activo de mayor adopción hasta el momento, se presenta como apuesta segura. Es por eso que siempre en los mercados alcistas la dominancia de BTC aumenta, tal como viene haciendo desde noviembre del 2022, fecha en la que abandonaba los $16000.

Parte de esté aumento de dominancia se debe al menor interés que por el momento genera Ether como segundo cripto activo por capitalización. Es probable que en su relación con BTC visite valores menores hasta que haya indicios de aprobación de algún ETF en el mercado norteamericano.

A pesar de tener dominancia creciente, existen diversos casos de rendimientos superadores a los de BTC. Hoy mostramos el caso de BNB y SOL, ambos mostrando fortalezas que probablemente estén relacionadas a que ambas representan una opción para usar protocolos descentralizados más baratos que Ethereum. La Binance SmartChain y la red de Solana, permiten al inversor minorista poder usar y experimentar los protocolos existentes en cada una, el intercambio de valor haciendo uso de los tokens más utilizados y las diferentes herramientas descentralizadas que no dejan de generar soluciones a problemáticas reales del internet centralizado.

En los siguientes gráficos podemos observar la tendencia ascendente de los tokens mencionados, en su comparativa con Bitcoin(BTC).

Esperamos aún mayor distribución del capital a activos de menor capitalización conforme avance el ciclo alcista, ante una corrección de la dominancia de BTC.